ロボアドバイザーとは?~ウェルスナビやTHEOの仕組み~

みなさんはロボアドバイザーを知っていますか。

きいたことがある方もいるかもしれません。

最近の投資法の一つとしてあります。

果たしてこれは本当にお得でしょうか。

読んでいただければさいわいです。

ロボアドバイザーとは

ロボアドバイザーとはなんでしょうか。

簡単に言うとAIによって自動で資産運用してくれるシステムです。

ロボットがお金をいれるだけでどこに投資してくれるかを決めてくれます。

どこにというのは世界中の資産に投資してくれます。

具体的なロボアドバイザーとして

- THEO

- ウェルスナビ

- 楽天楽ラップ

などがあります。

出典:ウェルスナビ

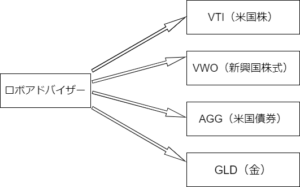

ロボアドバイザーの仕組み

ロボアドバイザーの仕組みは『ファンド・オブ・ファンズ』と呼ばれます。

なんのことかわかりませんね。説明していきます。

ETF(上場投資信託)にはVTIというものがあります。

VTIは米国の全部の株式会社の指数に連動するETFです。

このETFを買うとアメリカ全部の企業に投資できるというものです。

みんなからお金を集め、そのお金を運用することを投資信託(ファンド)といいます。

つまりETFはファンドの一つといえます。

そしてロボアドバイザーが『ファンド・オブ・ファンズ』と呼ばれるのは

VTIのようなファンドを購入するファンドであるからです。

自分でETFを買う場合は資産をどれだけ振り分けるかを考える必要があります。

ロボアドバイザーはこのようにETFを購入してくれます。

資産を自動で分散してくれるのです。

ロボアドバイザーのメリット

- 自動発注・自動運用してくれる

- 自動でリバランスしてくれる

- 特定口座対応・確定申告不要

- 自動積立に対応している

- 簡単に資産運用できる。

それぞれみていきましょう。

1.自動発注・自動運用してくれる

ロボアドバイザーは取れるリスクや年齢などを考えて

自動で資産を分配するかを決めてくれます。

株式:債券のバランスは

若いときはリスクの高い株式が多めでも問題ありません。

しかしある程度年齢を重ねている場合にそのようなバランスだと

暴落したときの資産の減り方が大きくなり、老後の資産に影響します。

そのためリスクの低い債券のバランスを厚くしたりします。

ロボアドバイザーではこのバランスを自動できめてくれます。

2.自動でリバランスしてくれる

リバランスとは資産配分を変更してくれることです。

株式より債券が伸びそうなら、債券に多く投資するようなことをいいます。

今どこが微妙でどこが伸びそうなのかをつかむことは大変です。

自分で考えてやるのは手間です。

しかしこれを自動でやってくれるのです。

3.特定口座に対応・確定申告不要

特定口座を使うことができます。

本来投資の利益は確定申告をする必要があります。

特定口座は証券会社で金融商品を売買する際に開設する口座です。

この口座を開設すると、証券会社で簡易的な確定申告を勝手にしてくれます。

つまり自分で確定申告をする必要がなくなります。

ロボアドバイザーでは特定口座を使えるので確定申告の必要はありません。

4.自動積立に対応している

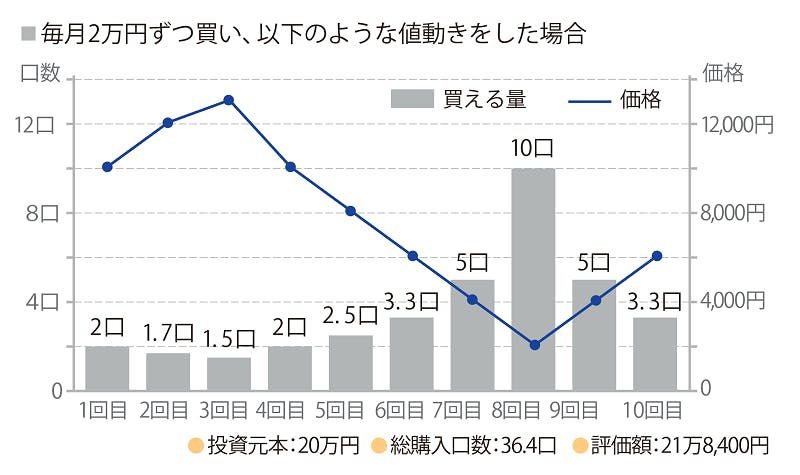

自動積立をするメリットとしては、ドルコスト平均法というものがあります。

出典:アクサ生命

毎月一定の金額で金融商品を買っていく手法になります。

価格が高くなった時は少なく買い、価格が低くなった時は多く買います。

そうすると投資元本20万円に対して評価額は21万8400円になります。

1万8400円プラスになっています。

本当は8回目の時に20万円全部買うことができたら評価額は一番あがります。

しかしそれを当てることはとても難しいことなのです。

そこでドルコスト平均法を用いることでタイミングを考えることなく

資産を最大化できるのです。

5.簡単に資産運用ができる

ロボアドバイザーの最大のメリットであるといえます。

お金をいれておくだけで、お金を自動的に振り分けてくれて

あとはほったらかしでも問題ないということです。

ロボアドバイザーのデメリット

- 手数料が高い

- 元本割れのリスクがある

- 投資商品を選ぶことはできない。

1.手数料が高い

手数料が高いというのはインデックス投資においては致命的です。

ウェルスナビでは手数料は1%(税抜き)です。

たかだか1%と思うかもしれません。

しかしこれが大きく関係します。

具体例を考えてみましょう。

毎月5万円積み立てることを20年間続けるとします。

そのリターンを5%としましょう。

そのときの積立金額は2055万円です。

次に積立額、積み立て期間は同じで

リターンは4%とします。

5%の商品を買っているけど手数料が1%あるために4%となっているという設定です。

そのときの積立額は1833万円です。

たった1%の違いだけで222万円の差になりました。

これが積立額や積立期間を長くした場合にはもっと大きな差になります。

手数料1%というのが大きいものであることが分かったと思います。

2.元本割れのリスクがある

これは投資商品を買っている以上避けては通れないことです。

元本割れすることなく、必ず上がります。という投資商品は詐欺である可能性が高いです。

元本割れするリスクがあるからこそお金が増える可能性もあるのです。

大事なお金を扱っていることを認識しましょう。

3.投資商品を選ぶことはできない。

これはファンドオブファンズの話の裏返しでもあります。

投資信託では決められた詰め合わせパックをかっているようなものです。

決められている商品を買うのだから、中身の変更はできませんよね。

これはファンドが決めたことに従うしかありません。

手数料はデメリットか?

手数料が高いことはデメリットになりえます。

視点を変えてみるましょう。

投資にかける時間はない。

手数料が高くてもいいから資産運用したい。

という方もいるかもしれません。

その場合にはお金を入れるだけで自動で運用してくれるというのはメリットになりますね。

物事は考え方次第なので、手数料がデメリットかどうかはその人次第でしょう。

まとめ

ロボアドバイザーについてまとめてみました。

私としてはロボアドバイザーは使用するつもりはありません。

手数料がやはり高いと思います。

今後利用者が増え、手数料が減少していくことがあれば利用するかもしれません。

SRI証券などでも利用者が増えたために手数料がどんどん下がっています。

このようなことがロボアドバイザーでも起きれば、手数料が下がるかもしれません。

現時点ではそういうことはないので、使う予定はないですね。

読んでいただきありがとうございました。